想要实现公司在北交所快速上市?业内人士的独门“秘籍”快收好!

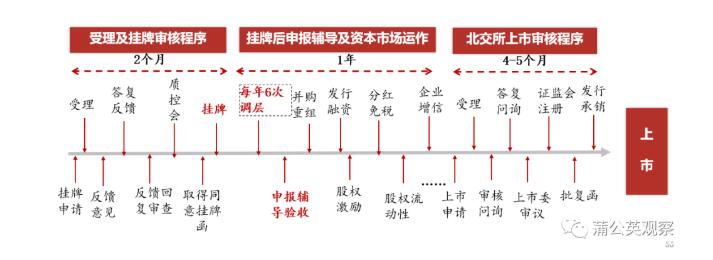

小蒲解说 随着北交所进入100 时代,市场关注热度持续升温。截至6月27日,北交所有在审企业近90家,且近期新增申报增速还挺快。 由于北交所申请上市主体须为“在新三板挂牌满12个月的创新层公司”,所以目前在审及申报企业都是已在新三板挂牌一段时期的“存量企业”。对于目前还没有挂牌新三板的企业而言,筹备北交所上市需要多长时间?和其他交易所相比,北交所上市速度到底快不快?筹备中应注意哪些问题?小蒲专门请教了几位业内朋友,不问不知道,原来真有一些独门秘籍,可以帮助企业加快申报速度。 1、北交所上市审核速度究竟快不快? 一位机构从业朋友向小蒲坦言,北交所在拓宽中小企业上市路径的同时,其实也刷新了中小企业上市的速度。 2019年以来,A股市场依次开市运行了科创板、注册制创业板以及北交所。三个市场分别累计上市427家、411家、101家。数据显示,从受理至上市,北交所(精选层)平均用时166.9天(自然日),相较科创板和创业板280.0天和386.0天的速度分别快67.7%和131.2%。 为剔除三个市场首批新增申报上市审核速度影响,以北交所开市后上市企业作为统计样本,科创板、创业板、北交所分别审核上市77家、107家、33家,受理至上市分别用时345.8天、481.3天、224.0天。北交所上市审核速度仍有显著优势。 从制度机制上看,北交所上市审核快主要有两层原因: 一是存量公司审核。企业启动北交所申报事宜或辅导后,日常监管提前介入梳理核心风险点,提高受理后审核针对性,帮助企业在申报前提前解决问题。同时,由于申报企业经历过公开市场准入审查和长期监管,无需对企业的历史沿革,股票发行、购买资产所涉及的合规性、公允性等问题进行重复审核。 二是注册制试点。北交所设立时同步试点注册制,注册制的很多先进的理念、优化的程序、完善的方式方法都在北交所审核中得到运用和体现,特别是并联审核机制在北交所发挥了很大作用。从通过上市委审议至注册的时间看,北交所仅用了14.75天,显著节省了注册阶段用时。小蒲还听说,包括优化并联审核在内的很多机制还将进一步优化。 一位业内权威朋友告诉小蒲,可以结合近期北交所审核案例观察,北交所上市审核工作是在不断打磨升级的: 一是问询函问题指向性更明确,问询数量逐步减少。相较2021年,2022年首轮问询问题数量由平均每家31.6个减少至22.89个,直接效果是有助于进一步提高企业反馈效率。 二是上市审核案例中在逐步体现对中小企业的包容性。在过审和上市案例中已经陆续看到了带有研发支出资本化、信息披露豁免、个人卡及现金交易、股东无息借款这类IPO疑难问题的包容性案例。在创新属性上,不局限于专精特新为代表的技术创新,对于产品创新、模式创新等创新形态也予以认可。 2、如何理解新三板挂牌满一年这个前置条件? 小蒲发现,对“在新三板挂牌满12个月的创新层公司”这一上市条件,市场还存在一些误解。 观点1: “在新三板挂牌的这一年也要算入上市审核周期,所以对比其他板块,北交所上市申报时长超过一年。” 小蒲认为,这有些不合逻辑。如果要算到上市总周期,也应该将IPO的前期筹备周期纳入计算后进行类比。 观点2: “这一年的等待期以及挂牌上市,会不会带来双重审核问题?会不会增加企业上市的周期和负担?” 小蒲认为,应当结合新三板、北交所层层递进的市场结构来认识。不同于IPO排队,企业挂牌后可以“边规范、边融资、边交易”,在发展中实现上市,这正是北交所特色上市路径的独特优势。同时,公司在新三板挂牌也有很多好处,不仅能通过新三板完备的公司监管制度进行内外部约束实现规范发展,还能进行融资交易,开展股权激励等。 3、北交所快速上市有哪些“秘诀”? 目前在北交所上市有以下两条路径。 路径1:挂牌基础层——进入创新层——申报北交所。 路径2:挂牌同时发行并进入创新层——申报北交所。 假设A公司正在筹备北交所上市,理论上需要多长时间呢?通过上图我们可以推算出,大概需要一年半的周期。比起IPO动辄2-3年的筹备周期真是很快了,但是否还有进一步提升空间呢? 在请教了几位业内大佬后,小蒲才了解到,原来真有一些独门小妙招(当然是合规合法的哈哈),可以进一步缩短企业在北交所上市周期,快拿小本本记好: 1. 尽快完成挂牌 2. 用好一年周期 3. 缩短审核周期 接下来,小蒲来一条一条拆分。 秘诀1:尽快完成挂牌、尽快完成挂牌、尽快完成挂牌(重要的事情说三遍) 对拟上市公司而言,尽快挂牌新三板就意味着开始累计挂牌周期。具体来讲:有条件满足创新层条件的可以考虑直接进创新层;如果条件暂时不成熟,可以先进入基础层,之后再利用一年六次的分层机会进入创新层即可。 需要补充说明的是: 1. 拿到同意挂牌函后,要尽快完成挂牌。因为挂牌满1年的起算时间是实际挂牌日。 2. 通过挂牌新三板,在享受新三板各项功能和服务、累计北交所上市前提条件的同时,并不影响企业的资本市场发展路径规划。所以即使暂时没有明确筹备北交所上市的企业,也完全可以先挂牌,毕竟可以多一个选择。 秘诀2:充分用好、用足一年挂牌周期 对于筹划北交所上市的企业而言,从挂牌之日起就可以统筹规划定向发行、进入创新层、启动上市辅导、准备上市申报材料等事项。在此期间还可以充分用好新三板市场功能实施股权激励等。其中需要重点说明的有两件事: 1. 进入创新层时间。新三板提供了一年6次(上半年2-6月逐月实施,下半年9月实施1次)分层机会,对于下半年挂牌基础层的公司而言,结合自身情况在次年2-6月任意一个月完成进层即可;对于上半年挂牌基础层的公司而言,如果来不及在6月前完成发行等事项,要充分抓住下半年9月的进层机会。 2. 关于上市辅导验收。按照目前规则,基础层期间即可启动上市辅导工作,只要在完成验收时前进入创新层即可。 秘诀3:尽可能缩短审核周期 从前面的路径图可以看到,挂牌周期最短在2个月左右,挂牌满1年是硬性条件,在满足条件后即可申报北交所,之后真正影响上市速度的就是审核注册阶段了。一般来说,这也是发行人而言是最不可控的一环。 但是,小蒲也了解到,基于北交所和新三板一体发展的市场特色,企业在上市前已经可以与监管层高效对接。北交所领导今年已在多个场合提出,要发挥一体化优势,提升审核质效,建立企业在北交所上市的“快车道”机制。从目前消息看,该机制的核心应该是通过在新三板挂牌期间按照北交所上市条件完成对拟上市企业的规范,进而大幅压缩申报后的审核周期。 虽然更多细节目前还没有官方披露,但如果公司挂牌后满足北交所上市财务条件,至少有以下两件事可以主动把握。 1. 规范运作。毕竟“打铁还需自身硬”,实践中能够快速上市的企业都是企业质地优秀 中介机构勤勉尽责的案例。 2. 主动对接。目前北交所正在快速发展期,对于筹划北交所上市的企业,要主动抓住各类政策红利和机遇,交易所倡导和支持的各类计划可以主动加入。特别是进入创新层后,新三板还提供了“一对一”管家式直联机制,沟通应该更加顺畅便捷。 4、敲黑板总结 业内人士向小蒲介绍,其实北交所的上市模式相当于将企业上市流程标准化、流水线化了。企业完成股改后,通过挂牌新三板进行规范培育,在此期间既可以融资发展、又可以同步筹备上市,路径更清晰、预期更明确、成本更可控。看起来有1年的上市前置条件,但按照一体化发展的“快车道”机制,只要企业足够优质,完全可以在15个月左右走完以前可能需要2-3年的筹备上市流程!真的是现在已经很快、未来还会更快! 最后小蒲再给大家总结一波—— 想要加快企业在北交所上市申报的速度,记住以下六点基本操作就很简单: 1. 条件暂不成熟可以先挂牌基础层。 2. 拿到挂牌函后要尽快挂牌。 3. 灵活选择进层时机。 4. 基础层即可启动上市辅导。 5. 自身坚持规范运作。 6. 主动加入“快车道”计划。 (文章来自蒲公英观察公众号)

相关阅读

- 并行科技计划调整算力资源池结构:采购不超过1.13亿元算力资产,优化部分早期型号算力资产

- 卓兆点胶孙公司出资102万元参与设立南通浦森:提高生产经营能力

- 凯德石英入选北京民营企业专精特新百强榜单并位列第六位:半导体石英国产替代佼佼者

- 北交所股票一周成交量TOP50:新安洁、安达科技等4股成交量超1亿股

- 鸿智科技新取得1项发明专利 名称为一种通过线圈感应加热的电饭锅

- 无锡晶海新增7200万元闲置自有资金买理财

- 苏轴股份第五届董事会独立董事候选人名单出炉:津贴提高至7万/年涨2万

- 投资者要笑醒了!迪尔化工拟以4454万收购润禾钾盐100%股权 标的公司去年净利润2061万

- 秉扬科技生产过程中发生意外事故 已实施暂时性停产

- 蘅东光9月25日北交所上会:净利润三年大增11倍 业绩增速跑赢下游客户接连被问

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元